PTA供应端有收紧预期 聚酯库存持续攀升

关注装置检修兑现情况

短期PTA供应平稳,但低加工费引发减产预期;终端织造复工迟缓,聚酯高开工导致高库存,产业链下游供需错配。

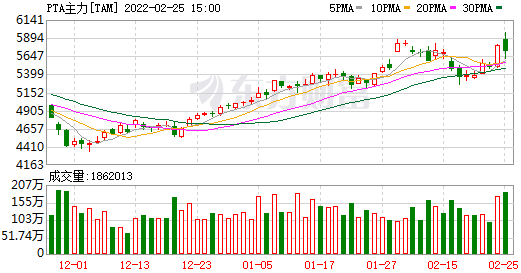

2月俄乌冲突不断升级,地缘政治助推油价继续上行,化工产业链成本重心抬升,春节后PTA价格快速上冲,2205合约创下近3年新高。不过,节后终端复工较慢,下游聚酯库存持续攀升,需求端制约市场走强,近期PTA盘面转为高位振荡回调。

PTA供应端有收紧预期

春节假期PTA市场保持较高负荷,但节后逸盛石化率先启动降负检修,其中宁波1#于2月10日起停车检修2周,新材料1#于2月9日降负五成至月底。除此之外,中泰石化于2月上旬起降负至八成左右运行,其间海伦石化1#短停2天。虽然PTA有新产能加入,但大厂通过降负检修保证市场供应基本稳定,而聚酯行业高开工又使得PTA需求持续高位,1—2月PTA市场供需弱平衡,累库幅度显著低于往年。目前,PTA社会库存约346.9万吨,PTA工厂库存4.9天,交易所注册仓单57616张,其中社会库存及仓单大幅低于去年同期。

由于节后成本端快速抬升,PTA加工费出现断崖式下滑,目前已压缩至历史极低水平。展望后市,行业盈利急剧恶化可能导致PTA工厂集中检修,据了解,逸盛大化1#将停车,扬子、珠海英力士、独山能源、恒力、海南逸盛及海伦石化等厂家也陆续公布了检修计划,PTA供应端有收紧预期,关注PTA装置检修兑现情况。

产业链焦点在终端需求

一般来说,元宵节后织造行业开始全面复工,但受新订单不足及部分地区工人因疫情返岗延迟等因素影响,江浙织机开工提升速度明显低于去年,多数工厂维持低负荷运行。据了解,目前春夏季内贸新下达的订单有限,而外贸市场因高昂海运费挤压利润接单意愿较为谨慎,终端织造需求恢复整体低于预期。

春节假期下游聚酯维持高开工,节后负荷进一步提升,然而终端织造复工迟缓,开工率持续低水平运行,市场供需错配矛盾突出,进而导致聚酯成品库存持续累积。目前涤纶长丝库存大约在30天,仅低于疫情暴发初期的2020年,但显著高于其他年份同期水平,不过,形成鲜明对比的是,聚酯工厂PTA原料库存在2月份却持续下降。

目前聚酯维持高供应、高库存,而终端织造需求相对疲软,市场供需错配矛盾仍在累积。展望后市,化解矛盾的关键在于需求能否启动以消化聚酯库存,若库存能顺利去化,则聚酯开工有望继续提升,进而对PTA形成较强支撑,但若库存去化不畅,聚酯负荷将难以提升,甚至不排除出现降负的可能,那么PTA需求也将受损。因此,当前产业链供需矛盾疏通点在于接下来的终端需求能否如期启动。

油价仍是成本核心驱动

从去年年底开始,国际油价振荡上行,石脑油及PX价格跟随同步走高,PTA每吨生产成本提升了千元以上。从数据来看,今年PX与油价联动性明显增强,本轮两者涨幅也基本趋同,不过PX强势跟涨背后也有基本面支撑。去年四季度裂解利润持续低迷,年底国内PX检修增多,行业开工率快速降至64%的近年最低水平,供应收紧叠加PTA投产需求增加,今年1月PX-石脑油价差迎来久违的阶段性修复行情。

在地缘政治及供应偏紧现状下,油价预计维持高位振荡,石脑油-原油价差坚挺,PX-石脑油价差冲高后回落至中性,短期看PTA成本支撑较强。不过,考虑到PX自身投产问题,PX-石脑油价差扩张空间仍受制约。未来PTA成本波动主要受油价影响,要密切关注原油价格走势。

目前来看,短期PTA供应平稳,但低加工费引发减产预期;终端织造复工迟缓,聚酯高开工导致高库存,产业链下游供需错配。PTA价格波动仍受油价影响,关注油价走势。操作上逢低做多加工费。